Management-Info - Archiv

Return on Investment (ROI) zur Analyse und Steuerung des Unternehmens

Beschäftigt man sich mit der Analyse von Jahresabschlüssen, so stolpert man immer wieder über eine Kennzahl – die Gesamtkapitalrentabilität, im Englischen als Return on Investment (ROI) oder als Return on Assets (ROA) bezeichnet. Hinter diesen Begriffen versteckt sich im Wesentlichen die gleiche Kennzahl – eine Rentabilitätskennzahl, die sich aus dem Verhältnis von EBIT (Earnings Before Interest and Taxes) zum durchschnittlichen Gesamtkapital bzw. Gesamtvermögen ergibt.

| Return on Investment = | EBIT |

| Ø Vermögen |

Die Gesamtkapitalrentabilität zeigt die Ertragsfähigkeit eines Unternehmens unabhängig von seiner Finanzierung. Die Finanzierungsneutralität wird dadurch erreicht, dass eine Ergebnisgröße vor Abzug von Finanzierungsaufwendungen wie Zinsen oder ähnliche Aufwendungen und vor Abzug von Steuern gewählt wird und ins Verhältnis zum im Unternehmen eingesetzten Kapital gesetzt wird. Für die Analyse wäre es richtiger, statt von eingesetztem Kapital von eingesetztem Vermögen zu sprechen, da ja nicht das Kapital eines Unternehmens den Ertrag bringt, sondern vielmehr das eingesetzte Vermögen. Insbesondere bei Investitionsrechnungen wird die Rentabilität eines Vermögensgegenstandes oder eines Projekts berechnet, nicht aber die Rentabilität des dafür eingesetzten Kapitals. Immer wieder wird daher in diesem Zusammenhang nicht von der Gesamtkapitalrentabilität sondern von der Vermögensrentabilität gesprochen.

Vergleicht man die Gesamtkapitalrentabilität eines Unternehmens mit den Kosten für die Fremdfinanzierung des Unternehmens, so kann untersucht werden, ob das Unternehmen in der Lage ist, Gewinne zu erwirtschaften, die über die zu zahlenden Fremdkapitalzinsen hinausgehen. Beträgt beispielsweise die Gesamtkapitalrentabilität 5 %, während die Fremdkapitalkosten sich auf 3% belaufen, so erkennt man, dass das Unternehmen Gewinne erwirtschaften kann. Im umgekehrten Fall lässt eine Gesamtkapitalrentabilität von 4% bei Fremdkapitalkosten von 6% darauf schließen, dass das Unternehmen Verluste erwirtschaftet.

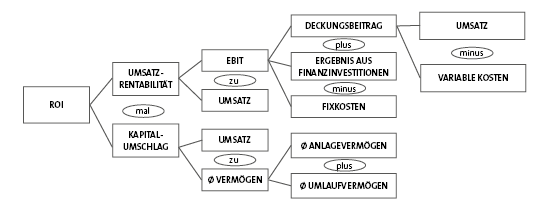

Du Pont-Kennzahlenschema / ROI-Kennzahlenpyramide

Rentabilitätsanalysen sind immer dann von besonderer Bedeutung wenn eine Investition bevorsteht. Ein rationaler Investor wird sich bei unterschiedlichen Handlungsalternativen wohl für jene Alternative entscheiden, welche die höchste Rentabilität erwirtschaftet. Neben dieser Analyse der Ertragsfähigkeit des Unternehmens kann der ROI auch als Instrument zur Unternehmenssteuerung und -führung herangezogen werden. Dabei wird der ROI als Spitze einer Kennzahlenpyramide – des Du Pont-Kennzahlenschemas – angesehen. Die Kennzahlenpyramide ergibt sich aus einer alternativen Berechnung des ROI. Dieser kann neben dem oben angegebenen Quotienten aus EBIT und durchschnittlichem Vermögen auch aus der Umsatzrentabilität multipliziert mit dem Kapitalumschlag errechnet werden. Die Umsatzrentabilität ergibt sich dabei aus dem Verhältnis von EBIT zu Umsatzerlösen; der Kapitalumschlag aus dem Verhältnis von Umsatz zu durchschnittlichem Vermögen. Die beiliegende Grafik verdeutlicht diesen Zusammenhang und zeigt, warum der ROI als Spitzenkennzahl bezeichnet wird.

Die ROI-Kennzahlenpyramide erlaubt so eine Zusammenfassung von unterschiedlichen Teilzielen eines Unternehmens zu einem Gesamtziel, da sämtliche Bereiche eines Unternehmens abgebildet werden. Die Kennzahlenpyramide zeigt, dass jede Maßnahme in einem Unternehmensbereich Auswirkungen bis nach oben zum ROI besitzt. Steigen beispielsweise die variablen Kosten, so sinkt der Deckungsbeitrag und damit einhergehend sinkt der ROI. Steigt der Deckungsbeitrag an, so kann dennoch infolge eines geringeren Kapitalumschlags der ROI negativ beeinflusst werden. Ein gestiegener Deckungsbeitrag könnte allerdings auch durch höhere Fixkosten „aufgefressen“ werden und somit keine Auswirkungen auf den ROI haben. Aus diesem Grund ist darauf zu achten, dass eine Veränderung in Einzelbereichen noch keinen endgültigen Rückschluss auf den ROI erlaubt. Ein gesunkener Anteil an Materialkosten bei der Produktion könnte beispielsweise nicht unbedingt auf eine Rationalisierungsmaßnahme hinweisen wenn zugleich die Fertigungslöhne entsprechend ansteigen.

Die ROI-Kennzahlenpyramide ist ein brauchbares Tool, um die Auswirkungen verschiedener Maßnahmen im Unternehmen auf unterschiedliche Kennzahlen und letztlich auf den ROI festzustellen bzw. zu modellieren. Plausible Annahmen über Veränderungen vorausgesetzt, können dadurch etwa die Konsequenzen möglicher Entscheidungen besser abgeschätzt werden. Monitoring und Analyse der einzelnen Unternehmensbereiche wie auch die Unternehmenssteuerung können erleichtert und optimiert werden.

Bild: © Kurt Kleemann - Fotolia

© DI VALENTINO Steuerberatung GmbH | Klienten-Info